银行理财产品和信托业务受到严格监管,风险可控,但也要防止风险累积和转移

对具有部分“影子银行”特点、占比极小的融资活动,应进行风险控制,要防止银行资金介入其中

非银行理财产品牵涉众多金融机构,需要监管部门实行多部门联合监管、全程监管

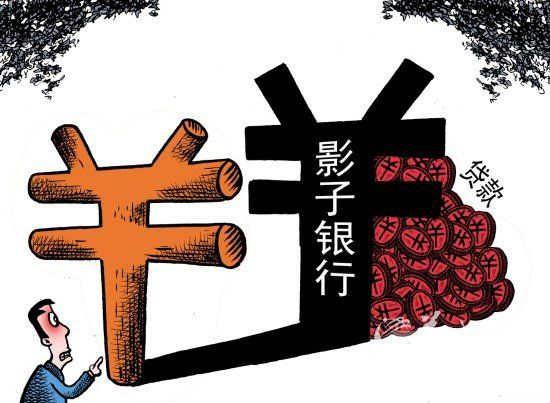

随着银行理财业务、信托、民间借贷的迅速发展,“影子银行”近来成为市场关注的焦点,有关影子银行的风险牵动着市场的“神经”。在我国,哪些领域属于影子银行?影子银行的风险有多大?近日,监管机构人士和业内专家表示,市场上大家议论较多的银行理财业务和信托等非银行金融机构业务,处在银监会的监管之下,不属于影子银行,不会对我国金融市场造成系统性风险。

银行理财产品和信托业务受到严格监管,不属于影子银行

市场热衷于讨论影子银行,但是目前对影子银行的界定和测算口径还没有统一标准。按照国际权威监管机构——金融稳定理事会标准,影子银行定义为“银行监管体系之外,可能引发系统性风险和监管套利等问题的信用中介体系”。广义的影子银行指的是“在传统银行体系之外涉及信用中介的活动和机构”,如股权基金、债券基金、金融控股公司、财务公司等各类非银行金融机构。而狭义的影子银行范围缩小为“可能引起系统性风险和监管套利的非银行信用中介机构”。

在我国,信托、融资性担保公司等非银行金融机构近年来业务开展迅速,同时委托贷款、银行承兑汇票、银行理财业务等银行表外业务快速发展,银行信贷融资占社会融资规模的比重持续下滑。由此引发市场关注,有观点认为,社会融资总量中,除新增贷款外的资金可能带来的风险,将其归集为影子银行。

然而监管机构人士和业内专家认为,评判影子银行的关键在于是否“游离于银行监管体系之外”,我国银行理财业务和非银行金融机构业务均处于银行监管之下,不属于影子银行。

我国商业银行理财业务从2005年开办至今,一直受到银监会严格审慎监管,在业务准入、产品设计、销售管理、信息披露等多方面有严格的监管和准入标准。银监会还通过非现场监测、现场检查以及采取风险提示、纠正和处罚等各项监管措施加强对理财业务的持续监管。截至2012年11月末,我国银行业金融机构理财业务余额已达7.61万亿元。

非银行金融机构也受到较为严格的监管。截至2012年11月末,我国信托业资产规模已达6.98万亿元,信托业资产规模的快速扩大,引发市场的高度关注。实际上,银监会已对包括信托在内的非银行金融机构建立了完整的审慎监管制度,包括市场准入、非现场监管和现场检查等。“信托公司有严格的净资本的约束,不能够覆盖金融业,不能向银行贷款,因此不具备影子银行所具有的高杠杆和期限错配的条件,不能算作影子银行。”国务院发展研究中心金融研究所副所长巴曙松指出。