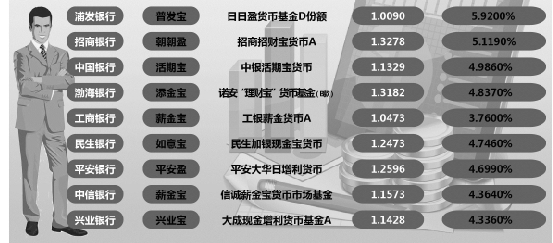

部分银行系“宝宝”的收益率情况(数据采集时间:7月4日)

购买起点更低,转入转出额度限制少,使用起来更加方便……最近,越来越多银行推出了自己的“宝宝”类产品。

与余额宝等互联网“宝宝”相比,银行同类理财产品不仅收益率领先,在便捷性上也全面超越对手。最新推出的几款银行“宝宝”产品中,有的甚至可以直接取现和消费,而转账的话,更是可以不限金额,实时到账。

业内人士表示,如果互联网“宝宝”们不继续创新的话,迟早会被银行系“宝宝”所终结。

收益率比拼,银行系“宝宝”成功反超

今年以来,多家银行先后与基金公司合作推出了类似余额宝的理财产品,拥有稳定的年化收益率,T+0赎回到账、“7×24小时”交易。部分银行更进一步开通了附加功能,用户绑定储蓄卡后,可以实现自动申购和取现。

从7月4日的7日年化收益率来看,大多银行“宝宝”收益率在5%左右,如中国银行“中银活期宝”、招商银行“朝朝盈”、浦发银行“普发宝”的7日年化收益分别是4.98%、5.119%、5.92%。

而看同一天公布的互联网“宝宝”7日年化收益率,大多在5%以下,有的甚至已跌破4%。余额宝当天的7日年化收益率只有4.22%,而微信、苏宁、京东等理财产品的7日年化收益率多在4.5%左右。

银行“宝宝”的收益率已经全面超越了互联网宝宝。

取现额度、到账速度,都有自身优势

再看便捷性。银行系“宝宝”在认购门槛、单日取现额度、到账速度以及支持银行卡等方面,因有银行本身强大的系统支持,相比互联网理财产品,拥有先天优势。

浦发银行最新推出的“普发宝”具有日日计息、收益随查、快速赎回等功能。从产品的特点来看,它既保持了余额宝的优点,包括一元起购、支持7×24小时交易、投资份额及收益想查就查、支持T+0快速赎回、随用随取即时到账等,同时依靠银行的强大实力,又有“余额宝”们不具备的优势,如20万元以内的金额,可以随时赎回时时到账。据了解,“普发宝”后期还将推出自动还款个人消费信贷、信用卡还款功能等,这些“增值功能”,显然是“余额宝们”无法做到的。

而6月下旬渤海银行推出的“添金宝”产品更是宣称一分钱起购、无快速取现限额、无需申购再赎回,可直接在ATM机上取现和POS机消费。

银行业更愿吸收“同门”资金

无论是互联网“宝宝”还是银行系“宝宝”,它们投资挂钩的基金其实是一致的:货币基金。

那么,为什么收益率却出现高下之分?

理财师指出,货币基金大部分投向银行同业存款,以获取收益。去年流动性不足导致的银行“钱荒”,使银行愿意用较高的成本吸取互联网“宝宝”的同业资金,在这一基础上,余额宝的收益率自然水涨船高。但今年以来货币流动性比较宽松,通俗地说就是银行“不缺钱”。而银行系“宝宝”的盘子较小,而且从银行与互联网金融竞争的大背景来说,银行业内也更倾向于先吸取同为银行系的资金,从而推高了银行系“宝宝”的收益率。

银行系“宝宝”规模有限

不过,虽然银行“宝宝”优势较大,从规模看却远远比不上互联网“宝宝”。

工商银行推出的“薪金宝”是目前银行系“宝宝”中规模最大的一只,今年第二季度末,其对接的工银瑞信薪金货币基金规模为135亿元;中国银行打造的“活期宝”目前规模仅有30亿元。

其他几个银行同类产品的规模也都在数十亿元,“平安盈”对接的平安大华日增利规模甚至不到6亿元。对比之下,余额宝的规模已达5000亿元以上。

银行的营销力度也与“余额宝们”有很大差距。不少银行推销“宝宝”的力度并不大,没有大力宣传,如招商银行的“朝朝盈”仅对个人客户特定目标客群开放,而且限手机银行购买。