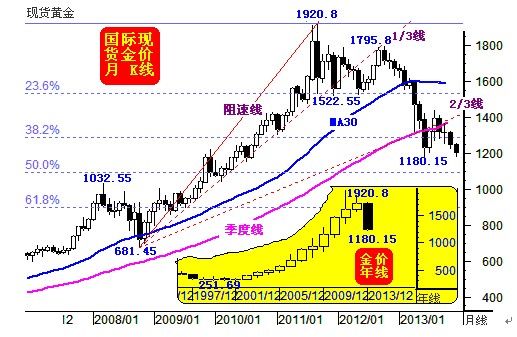

2013年国际现货金价以1674.85美元开盘,最高上试1696.6美元,最低下探1180.14美元,报收1205.27美元,较2013年下跌470.33美元,跌幅28.07%,振幅35.91%,年线呈现一根近似光头光脚的长阴线。年度均价为1411.27美元。

从金价年K线形态来看,2013年长阴结束了此前连续12年的上涨趋势,不仅完全回吐2012年、2011年涨幅,甚至还进一步回吐了2010年绝大部分涨幅。且从近似光头光脚的年K线形态来看,2014年金价应存在惯性下跌的空间。但我们认为2014年黄金市场机会要比2013年好很多,甚至我们倾向金价应该在2014年基本探明新一轮中长期大底。在我们哀叹2013年黄金市场表现的同时,希望对2014年的市场机会保持高度关注。

回顾2013年的黄金市场,虽我们高度赞成不要与市场为敌的观点,但对2013年金价大幅调整的原因仍存在较大非同寻常的争议。2013年可谓货币泛滥的一年的,在这样的货币政策环境下,作为硬通货的黄金价格大幅下行有些于理不通。

1月22日,日本央行决定无限量购买资产的计划获得一致通过,通过提高资产购买和贷款计划规模放宽政策,直到将通胀推升至2%的水平。日本央行表示,每个月将购买13万亿日元资产,包括2万亿日元日本国债。2014年央行资产购买计划规模将增加10万亿日元,随后或会维持。这到底是什么样的力度呢?如果我们将日本央行的货币释放力度兑换成美元,投资者就会一目了然。以当时1美元兑88日元计算,日本每月13万亿日圆的货币释放,约合1477亿美元。即货币释放远超美联储每月约850亿美元的释放规模。而美国2013年每月850亿美元的量化宽松也基本贯穿全年。

在美联储全年释放过万亿美元的情况下,2013年美元汇率几乎没有涨跌,你不能不惊叹于美联储或美国调控全球金融的“能力”。为何美元在美联储大肆释放流动性的背景下没有明显下行呢?主要有两方面。其一是日本央行比美联储更大规模的货币释放令日元大肆贬值,对美元形成反向支撑。但日圆在美元指数中的权重毕竟只占13.6%,单独依靠日圆贬值支撑美元汇率与美元信用,其效果会相对有限。而且日圆贬值对美元形成的支撑,更多体现被动性。被动性支撑难以获得市场心理层面对美元信用强化的认可。

于是乎,在美联储大肆释放货币的背景下,怎样强化市场对美元信用的主动认可较为关键。毫无疑问,手段唯有打击对美元信用构成威胁的其它储备手段信用。在全球货币体系中,美元、欧元、日圆、英镑是全球公认的储备首选,当然还有黄金。在这些储备体系中,欧元、英镑已历经欧债危机的多次洗礼,在人们的意识中,基本顺应了美国意愿完成了从良币到劣币的意识转换。2013年的日圆主动拉开了“自甘堕落”大肆贬值的步伐,在全球信用体系中的信用急速下降。显然,日圆也不会对美元储备信用构成威胁。那么剩下的唯有黄金。当然,在人民币国际化之后,相信人民币也将成为美国强化储备信用的眼中钉,能否像玩弄欧元一样玩弄人民币,唯有拭目以待。

既然2013年的黄金成为美元强化信用的唯一绊脚石,那么打压金价将是美国强化美元信用的唯一手段。回顾2009年以来,黄金作为金融储备手段的信用空前高涨,对美元储备信用构成严重威胁。在2009年以前,以首饰为主的消费与工业需求成为影响金价的重要因素,黄金投资需求明显落后于消费与工业需求。但2008年经历美国次贷引发的全球金融危机之后,黄金作为金融手段的信用空前强化。不仅央行大肆储备黄金,民间消费与投资需求也出现井喷。不仅亚洲如此,欧美黄金投资需求也同样都急速放大。与此同时,对应着全球货币泛滥。

在这样的金融环境中,美国欲继续释放货币,又要强化美元信用,成为金融调控的难点。于是,我们见识了2013年美国操纵金价下跌的手段。让谁来充当操纵打压金价的黑手呢?毫无疑问非高盛莫属。2008年次贷危机,若非美国财政部对高盛施以援手,高盛恐将步美林、贝尔斯登或雷曼兄弟等后尘。高盛前CEO鲍尔森时任美国财政部长,可见高盛与美国政府之间的关系非同一般。笔者以为高盛就是在美国需要时替美国调控全球金融的“打手”,2013年金价蕴含强烈政治意愿大幅调整的始作俑者就是高盛,而美银美林、索罗斯等也成为这盘棋中的一颗棋子。回顾2012年4季度,2013年1、2月,率先做舆论导向唱空黄金的正是这些机构。

而从基金在黄金市场中的操作来看,面对年初上述机构的唱空,基金在早期似乎都不屑一顾,随后才逐渐融合到上述机构的看空阵营。由于1520/1530美元几乎是一般投资者与机构公认的铁底,上述机构在4月12日击穿这个铁底可谓耗费了不少能量。4月12日投行具体操作如下:美国开盘后,来自美林银行的账户在美国期金市场做空100吨(约合3万手),金价被快速打压至1526.41美元的颈线位置,但技术支撑的奇效令金价快速反弹至1540美元。2小时后的22点30分开始,美林发起又一轮更猛烈的攻击,在大约30分钟的时间内继续做空了300吨(合约10万手),金价一举击穿1500美元。随后无需空头继续发力,多头的自动止损盘即开始诱发进一步大幅下跌,多杀多,空头大幅获利。

如果投资者对美林400吨黄金的做空的力度依然抽象,笔者不妨以国内黄金市场容量进一步举例。看中国黄金市场规模:上海期金日成交30吨左右,总价值约100亿人民币。期银日均成交1500吨左右(5元/克为例,1吨=500万,日均成交75亿人民币),50倍黄金。期金银日成交175亿左右。上海金交所黄金TD日均成交20吨左右。白银TD日均成交1000吨左右,是黄金的50倍。两大交易所总规模为美国期金银市场的12%左右。即美林银行上周五22点30分后30分钟约300吨的卖盘,即已基本相当于国内两大交易所一周交易量的总和,做空力度不可谓不大。动用的资金呢?300吨黄金合约10万手期金,当时1520美元的综合成本计算,价值为152亿美元。参考美国5%的的保证金(20倍杠杆)计算,保证金用不了10亿美元。让我们更进一步思考,即便美林动用20亿美元的保证金,以投机获利为目的来单纯打压市场,而没有更多投机力量的配合,那也是非常危险的,巴林银行的倒闭就是很好例子。可见美林不过是这轮黄金做空的主力与代表之一,棋子之一。

历经此役之后,虽美联储延续着QE3的货币注水趋势,但美元信用得以巩固。甚至不少国内经济、金融界资深人士与专家皆认为美元已迎来宏观转势,美元将拉开凌厉的上涨步伐。这个观点当时被笔者否定,道理很简单,虽美国有强化美元信用的意愿,但并不代表愿意看见美元大肆升值。既然美联储在延续货币开闸放水,希望刺激经济复苏,又怎可能容忍美元大幅升值去对冲货币注水对经济的刺激效用呢。于是笔者判断,美元大幅升值不符合美国希望经济尽快复苏的利益,美元大肆贬值也不符合美国强化美元信用的利益。故此,在美联储持续注水的背景下,美国乐见美元总体窄幅区间波动,2013年的美元运行,大体正如此。

在4月金价破位下行之后,美国达到了操纵金价强化美元的目的。与此同时,黄金的金融属性与保值稳定性受到越来越多的质疑,这正是美国乐见的,即希望投资者与市场认识到黄金未必保值,储备黄金未必有储备美元稳定。但让笔者感到欣慰的是,中国在2013年进口了海量黄金,尽管在官方储备数据中没有得到体现。

即笔者以为2013年金价的大幅调整,可视为极具政治阳谋的“错杀”。对于如此幅度与持续时间的错杀。可能很多投资者不会认同笔者关于“错杀”的定义。但如果未来10年内,当见到5000美元,8000美元,甚至1万美元金价时,你便能更加深刻领会2013年的黄金市场是一个多么明显的错杀!黄金并非无视全球货币市场的注水,这些水分必将在未来某个时间催生巨大通胀泡沫。

回顾2013年对冲基金在黄金市场中的操作。其实在2012年4季度,对冲基金已开始酝酿做空。2012年10月、11月,对冲基金首先大肆降低在期货市场中的多头持仓,但并未明显增持空头的迹象。2012年12月,伴随多头的继续减持,对冲基金开始逐步反手增持空头。至2013年2月中旬,基金空头持仓创出了2005年4月以来最大值,此持仓水准一直持续到4月金价进一步破位下行。4月金价破位下行至1321美元附近后,出现一轮超跌反弹,但对冲基金的操作是继续加速增持空头,而不是兑现空头获利,足见基金做空的战略意义“深远”。这段时间曾闹过一些笑话:在金价从1321美元附近反弹至1490美元附近的过程中,媒体清一色报道中国大妈成功抄底,甚至打败了不断增持空头的华尔街对冲基金……。

2013年7月,对冲基金进一步惯性增持空头之后,出现了一个明显兑现的获利过程。至2013年10月,约14.5万手的空头持仓被减持过半至最低不到5.5万手的水平。但我们倾向于这是一个做空“换挡”。随后至今,对冲基金空头又翻倍增加至10万手以上。参考2013年7月的做空峰值,我们认为对冲基金还具备较大做空弹性,即金价存在被进一步打压创新低的能量空间。

此外,从基金多头持仓来看,2013年至今基本维持减持趋势。虽2013年的基金空头持仓规模曾今创出笔者20年数据统计以来的最大值,但都没有盖过基金多头持仓,即基金净持仓从来没有达到过净空水平。不少基金仍有规模很大的长线战略多头,这是明显异于其它商品金属的仓位分布特征。此点也证明很多对冲基金与笔者宏观看涨黄金的观点不谋而合,2013年金价的大幅下跌是一个深度错杀。

再从全球最大的黄金上市交易基金(ETF)SPDR Gold Trust市场操作来看,在整个2012年4季度,SPDR在金价的回软中小幅增持,持仓创历史新高,这与对冲基金“前瞻性”大幅降低多头持仓,明显存在操作节拍上的不一致。在2013年2月中旬,当对冲基金空头持仓已创2005年4月以来最大值的时候,SPDR才开始明显的仓位减持。随后至今,几乎维持单边加速减持。2012年12月31日,SPDR持仓为1350.82吨,仅低于历史纪录不到3吨。至2013年12月31日,持仓已大幅下降至798.22吨,全年减持552.6吨,减持幅度为40.9%。减持幅度大于相应的金价跌幅,意味着SPDR对中期后市依然趋空。

从最新基本面来看,我们认为美联储在12月拉开QE3渐进退出的步伐,对美元构成支撑,对金银价格继续构成下行压力。从美联储渐进退出QE的步调来看,完全退出QE3至少应在2014年8月之后,这是否意味着金价的下行会延续到2014年8月呢?应该不会,倾向于金价提前中期见底的可能极大。从货币政策调整对市场的影响来看,往往政策调整期初对市场的影响最大,也容易引发市场的过激反应。笔者倾向2014年的低点应该出现在一季度,高点可能出现在4季度,或3、4季度交替的时间。2014年的黄金市场将比2013年有着更好的中期操作价值,希望投资者对一季度可能出现的中期低点保持高度关注。关于中期调整目标,应存在触及或击穿1100美元的极大可能。如果存在超意外的极限调整,不排除下行至900/1000美元区间的可能。而2014年点高点可能在1400美元附近,不排除上试1500美元附近可能。即如果我们能够踩好2014年调整低点,可望获得30-50%的中期投资价值,这无疑比2013年好很多。甚至笔者认为2014年低点会是新一轮宏观牛市的起点,新一轮上升至数千美元,甚至一万美元宏观牛市起点。只是这个宏观牛市恐将还会存在2年孕育,直到新一轮通胀危机来临。判断的重要标志可能就是美联储升息,即何时美联储开始升息,便可能形成金价加速上行的起点。可能不少投资者难以理解美联储升息怎么会促使金价上行呢?慢慢理解吧!