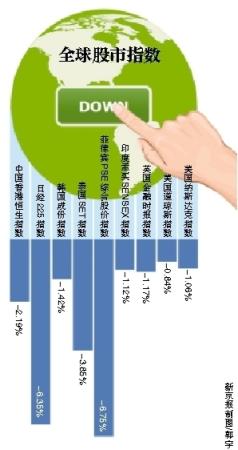

受美联储将缩减量化宽松政策规模预期的影响,美国道琼斯指数连续三日下跌,引发全球股市震荡。昨日亚太股市全线下跌。

日经指数跌6.35%

截至昨日,美国道琼斯指数已连续三日下跌,跌破15000点。

亚太股市昨日几乎全线受挫。日本股市大幅下跌,日经225指数收盘报12445.38点,下跌了843.94点,跌幅达6.35%。这是日本股市在过去七个交易日中第六次下跌。

截至昨日收盘,日经指数较5月22日触及的年内收盘高位15627.26点累计下跌幅度已达20.4%,达到了技术上判定进入熊市的标准。

在暴跌的行情中,新兴市场首当其冲。东南亚地区成为“重灾区”。泰国、菲律宾的指数跌幅均超5%。香港恒生指数跌幅也近3%,韩国综合股价指数跌1.5%,新加坡STI指数跌1.5%。

ACM全球宏观对冲基金合伙人陈凯丰指出,美联储将实施退出政策,导致美元升值的预期,是此轮新兴市场股市下跌的导火索。有分析称,热钱逐步从新兴市场撤回美国。

美联储量化宽松或退出成导火索

根据美联储最新一份货币政策会议纪要显示,尽管美联储维持目前的量化宽松货币政策不变,但或将缩减目前的量化宽松政策规模。

在美联储退出预期发酵之际,投资者开始抛售美国国债,引发国债收益率攀升。美国10年期国债收益率11日一度升至14个月高点2.27%。

据悉,美联储于去年12月12日宣布将此前执行的每月400亿美元规模的债券购买计划,进一步扩大至850亿美元,即外界所普遍定义的“第四轮量化宽松货币政策”。

今年以来,美国经济明显好转。国际评级机构标准普尔公司10日发表报告,宣布将美国长期主权信用评级前景展望从负面上调至稳定。这令投资者进一步相信美国经济增长强劲,足以促使美联储考虑尽快开始缩减购债规模。(记者金彧)

-分析

热钱流出新兴市场

美联储的决定左右着全球尤其是新兴市场流动性的状况。中国也不例外。在截至6月5日的一周内,从中国股票基金中撤出的资金量达到了2008年第三周以来的最高。

全球资金追踪机构新兴市场投资基金研究公司(EPFR)最新公布的一期数据显示,在截至6月5日的一周内,有超过40亿美元的资金从新兴市场股票基金中撤出。

同一时间,从中国股票基金中撤出的资金量达到了2008年第三周以来的最高,从香港股票基金撤出的资金则达到了近十年最高。

巴克莱的一份报告则认为,全球市场波动降低了人民币套息交易的吸引力,很可能已导致资本流入量减少。贸易数据则显示,政府可能已成功打击了以贸易作伪装的资本流入。

与资本外流同样的风险是中国央行对于流动性进展容忍程度和应对政策。5月底至今资金利率的持续上升引发市场担忧,但央行反应平淡,之前市场预期的流动性宽松将支持经济复苏和经济结构转型的逻辑面临挑战。

-展望

资本外流或为短期现象

近期东南亚股票和债券市场经历剧烈调整,部分国家本币出现快速贬值,引发市场担忧国际资本可能大举撤离新兴市场。不过,多数新加坡分析师认为,这很可能只是一波短期调整。

新加坡华侨银行经济分析师谢栋铭说,美联储在2015年前加息的可能性不大,而退出量化宽松的步伐也将逐步进行,因此对全球资金供给的影响不会太剧烈。

总体来看,新兴经济体基本面仍然向好。随着美国和中国经济持续好转,新兴市场经济活动也会相应扩张。因此,从基本面来看,新兴市场股市和债市表现都不会太差。