沪深两市刚有起色,今年以来坚定看空A股市场的国际投行便又掀起了新一轮“空袭”。继周一高盛清空工商银行H股后,著名做空机构浑水又宣称“内地银行持有的有毒资产甚于2008年的欧美银行”,而就在上周二,标普、美银美林、摩根大通等三家机构同时下调中国经济增长预期,国际投行“空袭”力度之强为历史罕见。不过A股市场仍以“涨声”回应,昨日上证综指全天上涨0.22%。业内人士指出,与国际投行的悲观预期相比,国内银行业的实际状况要乐观得多。

浑水唱空

内银股体系风险严峻

在年初“消停”了一段时间之后,著名做空机构浑水(Muddy Waters)又将矛头指向了内地银行股。浑水创办人卡森·布洛克(Carson Block)最近指出,中国内地银行持有的有毒资产比起2008年金融海啸时西方银行持有的更多。

在布洛克看来,“内地银行体系混乱,又有巨额坏账或者潜在坏账”,“将会对澳洲、加拿大、新西兰等资源丰富的新兴市场带来直接风险。”不过布洛克并没有具体表示看空哪些内地银行股。

值得注意的是,此次布洛克对内地银行股“潜在风险”的担忧已是最近一周浑水对内地银行市场的第二次“唱空”。就在上周一,布洛克还曾表示“任何来自中国的风险可能导致银行贷款账目出现重大打击而伤害其业务”,“过于倚重中国内地等新兴市场的渣打银行将受到直接损害”,基于以上判断,浑水买入了渣打5年期信贷违约掉期(CDS)。

投行做空

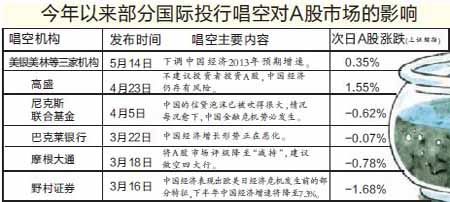

二季度净减内银股1.38亿股

实际上,浑水研究并非是近期唯一看空中国股市的国际投资机构。据本报数据中心统计,自今年3月18日以来,已先后有摩根大通、野村证券、巴克莱银行、高盛、瑞士银行、尼克斯联合基金等多家国际投资机构发布过看空内地银行股或A股市场的报告。

需要指出的是,国际投行在“动口”唱空的同时,也在真切地“动手”做空内地银行股。本报数据中心在对5月份香港联交所发布的交易信息进行梳理后发现,截至本周一收盘,包括花旗集团、黑岩集团、资本集团公司、摩根士丹利、摩根大通等多家国际投行在本月有过交易内地银行股的记录。上述国际投行在本月总计买入内地银行股约1.46亿股、卖出约1.73亿股,净卖出量约0.27亿股。仅民生银行便在此其间被花旗集团、黑岩集团等国际投行净减持了1340.72万股。此外,招商银行、工商银行、重庆农村商业银行等内地银行股也处于国际投行整体净卖出的状态。

如果将统计的视野放大到整个二季度,那么在香港上市的内地银行股已被国际投行累积净减持了约1.38亿股。

业内反击

中国银行股并不糟糕

虽然国际投行对内地银行股的“空袭”呈现出愈演愈烈之势,但业内人士却认为国际投行的悲观预期与国内银行业的现实状况之间存在较大的“错位”,从A股上市银行2012年年报以及2013年一季报所透露的信息看,国内银行业的整体景气度仍相对较高。

据本报数据中心统计,今年一季度,A股市场中的16家上市银行总计实现净利润3070.83亿元,同比增长12.66%,其中国有银行的净利润同比增长14.2%,股份制银行同比增长28.84%,三项数据均超出市场预期。在业绩稳定增长的同时,上述16家上市银行在报告期内的不良贷款余额总计约4240亿元,较年初增加219亿元,但由于一季度贷款增速较快,上市银行的整体不良贷款率只有0.92%,与年初持平。而不良贷款净生成率则从2012年年底的0.35%回落至今年一季度末的0.32%。

昨日,长江证券银行业分析师刘俊接受商报记者采访时认为,4月份的宏观经济数据显示目前经济下行风险增加,经济增速的放缓将对银行利润增速及资产质量造成一定负面影响。与此同时,利率市场化及同业监管仍是银行业在短期内可以看到的利空因素,由于时间和力度的不确定性,市场目前很难判断其对行业利润的影响。但另一方面,至今年一季度末时,上市银行的资本充足率仍维持较高水平,工商银行、农业银行等12家上市银行的资本充足率超过10%,部分银行已经证明了自己较强的资产负债管理能力以应对利率市场化下的金融脱媒,除非爆发经济危机,银行不良贷款金额和比例大幅增加的概率非常小,预计国内银行业的不良贷款规模将在今年三季度见顶回落。

东北证券银行业分析师唐亚韫也指出,目前国内银行业面临主要潜在风险在于理财业务清理的不确定性、宏观经济见底回升的不确定性、银监会进行信贷规模控制的不确定性、银监会等监管机构清理表外业务带来的经营风险,同时今年上半年银行业还是会受到资产质量问题的困扰。但这并不能掩盖银行业基本面可能在今年出现拐点的可能,预计从今年中期开始,投资者将看到上市银行不良贷款余额的上升趋势将得到扭转,净息差逐步开始寻底并且平稳缓慢回升等积极现象。唐亚韫预计今年上市银行的业绩有望同比增长15.6%。

实际上,业内人士对银行板块相对正面的预期也得到了市场的积极认可。尽管昨日遭受了0.61%的整体下跌,但银行板块在5月份的累积涨幅仍达到5.32%,平安银行在此期间的股价涨幅甚至达到12.83%。刘俊指出,在控制仓位的前提下,投资者继续持有银行股应是较为理想的博弈策略,具体个股方面较为看好民生银行、平安银行。

新闻纵深

国际投行为何频繁做空?

判断分歧和刻意打压都存在

国际投行为何对内地银行股持续不断地打压呢?对此,商报记者昨日试图联系浑水,希望听听他们的看法,但记者在翻阅公开材料后发现除了一个“香港九龙尖沙咀柯士甸道122号丽斯广场19层D室”的地址外,浑水并无公开的对外联系方式。

“境内外资金对内地银行股前景的不同判断,显示出境内外投资机构对中国经济复苏前景存在较大分歧。”中信金通证券首席分析师钱向劲昨日告诉记者,境外投资者对中国经济治理机制的理解并不到位,对中国经济应对危机的实际能力缺乏透彻的认识。境外投资者从其经验出发,认为经济危机必然导致金融体系的动荡。而4月份宏观经济数据显示,国内经济的复苏进程出现波折的可能性在加大,这难免加剧境外投资者对中国股市以及金融类股票的风险情绪。但国内投资者认为,经济弱复苏风险对A股市场的冲击已经在3、4月份得到一定释放,在利空“靴子”已经落下、银行板块估值仅为5.24倍的情况下,无需对银行板块和A股市场的未来走势过于悲观,这也是号称“国家队”的汇金公司在4月份大面积增持工、农、建、中四大行股票的逻辑之一。

钱向劲表示,投行看空的借口是经济增长压力与金融风险,而国内看多的理由是长期经济复苏与政策红利。

西南政法大学证券期货研究所所长黄小宁则认为,虽然近期国际投行颇为卖力地看空并做空香港股市中的内地银行股,但A股市场的公开交易信息却显示,高华证券北京金融大街营业部、中金公司上海淮海中路营业部等QFII席位在本月通过大宗交易平台买入平安银行、工商银行、民生银行、建设银行等多只银行股。另外需要注意的是,在全球流动性泛滥、人民币汇率持续走高的背景下,人民币资产已经成为国际热钱布局的主要对象,近几个月来外汇占款的快速攀升就是明证,在此背景下,不排除境外热钱借国际投行的“空袭”打压A股,以达到低价买入A股股票等人民币资产的可能。不过投资者也不必对此过于担忧,国际投行对市场短期内有一定的干预掌控能力,但长期控制的难度很大。